在5G、物联网、汽车电子、云计算等需求的带动下,半导体市场需求持续增长。根据WSTS的数据,全球半导体2021年市场规模达5558.9亿美元,增速从2020年的6.8%上升到26.2%。预计2022年/2023年将分别同比增长10.4%/4.6%,市场规模达到6332.4/6623.6亿美元,增速有所放缓。

半导体厂商的资本开支提高将带动设备市场规模高成长。根据SEMI统计,全球半导体设备市场规模从2013年的318亿美元增长至2021年的1026.4亿美元,年复合增长率达13.91%,2021年实现同比增长44.16%,预计2022年/2023年全球半导体设备市场规模将分别增至1175/1208亿美元。另外,中国半导体设备销售额从2013年的33亿美元增长至2021年的296.20亿美元,年复合增长率高达27.58%,远超全球市场增速,预计2022年/2023年中国半导体设备市场规模将分别增至371/381亿美元。近年来全球半导体产业链呈向中国大陆转移趋势,中国半导体设备市场国产替代进程明显。

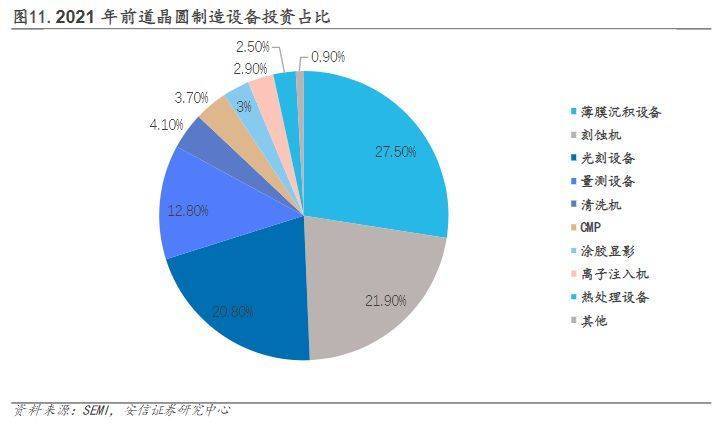

全球半导体设备市场按照半导体生产的全部过程的不同阶段,可大致分为晶圆制造设备、封装设备、测试设备和前端别的设备。根据SEMI数据,2021年全球半导体设备市场规模1026亿美元,其中晶圆制造、测试、封装设备分别约为880亿美元、78亿美元、70亿美元,占比分别为85%、8%、7%。在前道晶圆制造设备中,占比最高的是薄膜沉积设备和刻蚀设备,分别为28%和22%,其次是光刻设备,占比约为20%,累计市场规模占比近70%;除此之外,工艺过程量检测设备也是质量监测的关键,占前中道投资比重约13%;别的设备占比相对较小。

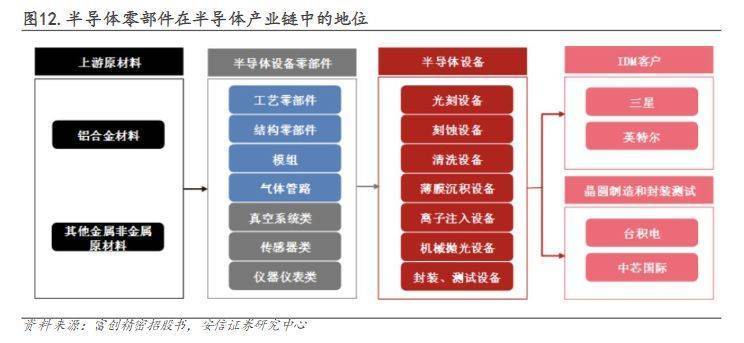

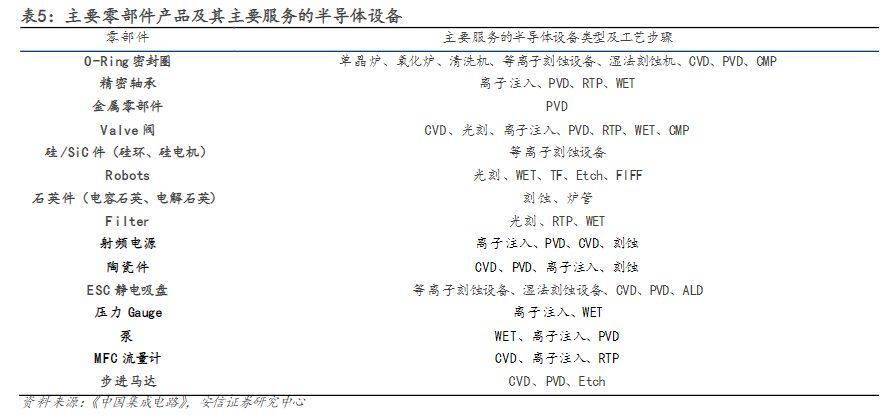

半导体零部件是保障半导体设备战略安全的瓶颈环节。半导体设备是延续半导体行业“摩尔定律”的瓶颈和关键,而半导体设备厂商绝大部分关键核心技术需要物化在精密零部件上,或以精密零部件作为载体来实现。半导体设备由成千上万个零部件组成,零部件的性能、质量和精度都共同决定着设备的可靠性与稳定性。半导体精密零部件不仅是半导体设备制造环节中难度较大、技术上的含金量较高的环节之一,也是国内半导体设备企业“卡脖子”的环节之一。

按照半导体设备市场规模成本率零部件成本占比的公式进行测算。据我们测算,2021年全球半导体零部件市场规模约439.3亿美元,其中中国大陆市场规模为134.7亿美元,占比30.7%。

根据IC Insights 的数据,预计2022 年半导体资本开支将增长21%,达到1855 亿美元,再创历史上最新的记录,资本开支的高成长拉动上游设备需求量开始上涨,进而带动零部件需求持续提高。

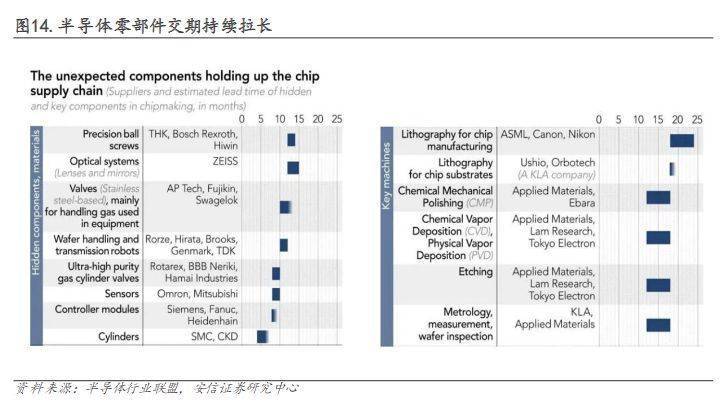

半导体零部件的短缺限制了设备公司产能提高和产品交付。国际半导体设备巨头AMAT和ASML都在22Q2投资者会议中提到,公司受到上游零部件产品供应短缺的困扰。

据ETNews 报道,现在半导体核心部件的交货期为6 个月以上,之前的交货期通常仅为2-3 个月。来自美国、日本和德国的零部件交货时间明显地增加,主要短缺的产品有高级传感器、精密温度计、MCU单元和电力线通信(PLC)设备。例如PLC 设备,交货时间更是被推迟了12 个月以上。相比于半导体设备厂商,零部件厂商重资产占比更高,因此扩产速度相对较慢,这也加剧了半导体零部件的短缺。

目前,部分相关零部件厂商布局扩产,如陶瓷封装基版的龙头日本京瓷集团投资625亿日元扩产,以及真空泵龙头Edwards在韩国牙山市的工厂于2022年6月投产。ASML预计2023年零部件缺货情况会有所缓解。

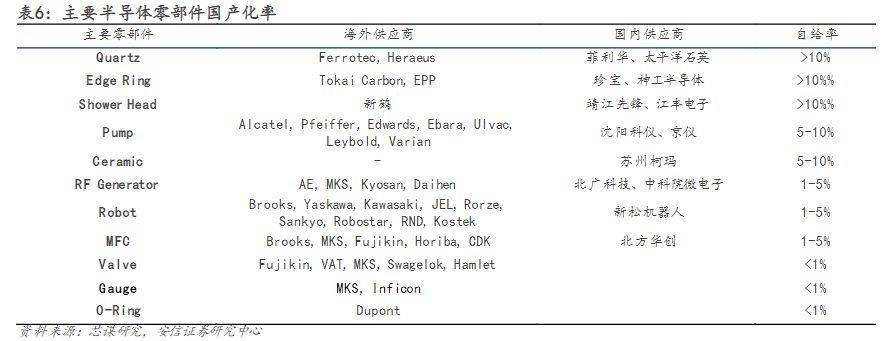

海外厂商主导市场,国产自给率较低。石英、反应腔喷淋头、边缘环等自给率大于10%,各种泵、陶瓷部件自给率在5%-10%之间,射频发生器、机械手、MFC等自给率在1%-5%之间,阀门、测量仪器等自给率甚至不到1%。

半导体射频电源主要使用在于刻蚀设备、PVD和CVD设备。我们粗略估算,2022年全球半导体射频电源市场规模超过26亿美元,其中用于刻蚀设备的份额约11.81亿美元,用于薄膜沉积设备的份额约14.12亿美元,还包括少量的别的设备,如等离子注入设备。

从竞争格局来看,全球射频电源市场是寡头市场,被美国万机仪器(MKS)和美国先进能源工业(AE)垄断,集中度较高。MKS的RF射频电源主打Elite系列,采取高速闭环控制、E类RF卡座和开关调制器设计,可实现卓越的输出性能。AE的RF射频电源主打Cesar系列,采用紧凑流线型设计和标准平台封装,并使用主动式前面板和CEX操作模式。

目前,国内亦有厂商如英杰电气在射频电源领域有所突破,公司和中微半导体有深度合作,从MOCVD设备切入,取得了客户的信任,并扩展到业内更多的客户,应用场景范围包括等离子注入、CVD、PECVD等环节。产品角度来看,英杰电气主打RHH系列射频电源,具有13.56MHz、27.12MHz和40.68MHz三档输出频率,频率稳定精度±0.005%,额定输出时效率达到75%(MKS 的Elite系列效率可大于85%,仍存在一定差距)。公司将采用FPGA作为射频信号处理,结合脉冲功率闭环控制,运用自主跳频算法控制,响应速度达到US级。目前,公司已实现其小批量试制并交客户测试。

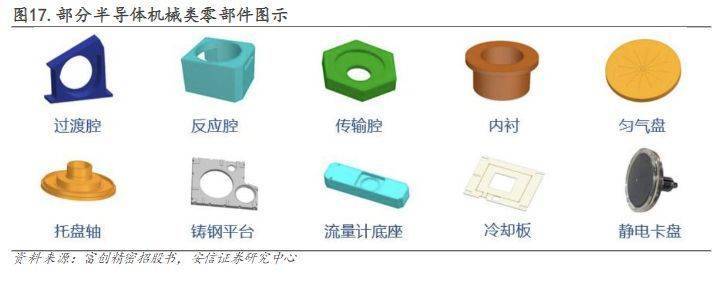

机械类零部件在半导体设备中起到构建整体框架、基础结构、晶圆反应环境和实现零部件特殊功能的作用,保证反应良率,延长设备常规使用的寿命的作用,最重要的包含金属工艺件(主要有反应腔、传输腔、过渡腔、内衬、匀气盘等)、金属结构件(主要有托盘、冷却板、底座、铸钢平台等)以及非金属机械件(主要有石英、陶瓷件、硅部件、静电卡盘、橡胶密封件等)。

从竞争格局来看,半导体机械零部件的全球龙头包括日本的Ferrotec、中国台湾地区的京鼎精密等。Ferrotexc主要生产真空密封件、石英部件、陶瓷部件和碳化硅部件等机械零部件。京鼎精密则主要生产金属类机械零部件,主要涉及工艺零部件、结构零部件、模组等产品。

新莱应材在半导体用高纯洁净材料来布局,可生产包括管道、管件和接头等机械配件,深度布局半导体配件国产化。

江丰电子在PVD、CVD、刻蚀机等半导体设备用零部件进行布局,包括压环、准直器气体喷淋头等零部件,已在部分国内厂商实现国产替代并批量供货。

富创精密则主要在金属材料精密零部件布局,包括反应腔、传输腔、过渡腔、内衬、匀气盘等金属工艺件和托盘、冷却板、底座、铸钢平台等金属结构件,目前公司已进入多家主流国产半导体设备厂商供货商名单。

真空泵是真空获得设备中的主要种类,用于获得、改善以及维持真空环境。半导体器件不一样的材料层之间混入气体分子会破坏器件的电学或光学性能,故而真空系统对芯片的性能和良率直接造成影响。真空泵应用于晶圆制作的完整过程中的单晶拉晶、LoadLock、刻蚀、CVD、ALD、封裝、测试等清洁或严苛制程。半导体真空泵对产品的可靠性、定制化以及能源效率具有较高的要求。

根据ISVT估测,2017-2020年全球线亿欧元,市场规模相对来说比较稳定;2020年半导体用线%左右,全球半导体领域线亿欧元。

全球半导体真空泵市场由国际厂商主导,海外厂商占据了超过90%的市场占有率。2021年Edwards(已被Atlas 收购)、Ebara 和Pfeiffer Vacuum市占率分别为48%、24%和13%,合计占据了超过80%的市场。国内厂商份额不足5%,有着较大的国产替代空间。

国内半导体真空泵的主要厂商是汉钟精机和中科仪。其中汉钟精机主要是采用螺杆干式真空泵,拥有PMF、iPM、iPH系列干式真空泵产品。公司经过多年发展和积累,在螺杆、涡旋、离心等不相同的领域已有自己雄厚的技术实力。汉钟精机的产品为螺杆干式真空泵,在高严苛、粉尘多的制程中更有优势,而爪式真空泵排气道出气距离长,易引起电机负载过高。未来随着半导体制程越来越严苛,螺杆真空泵的优势将逐步体现。目前,汉钟精机与国内部分机台商、晶圆厂都已有合作,并有一定的小批量出货。同时,公司产能正在不断释放。公司8月29日披露投资者关系活动记录表显示,台中厂三期已于今年上半年投入到正常的使用中,上海厂三期预计明年一季度投入使用。

1.1.3.半导体材料:国产替代空间广阔,着重关注具备逆周期性的掩膜版赛道

根据SEMI数据,受半导体产业整体大环境影响,2015-2021年全球半导体材料行业市场规模呈波动变化趋势,2018年在晶圆制造厂和封装厂出货增长和先进工艺发展的推动下,全球半导体材料市场首次超过500亿美元;在全球半导体产品的强烈需求的影响下,2021年全球半导体材料市场规模达到643亿美元,2015-2021年CAGR超过5%,预计2022年市场规模达698亿美元。

中国大陆半导体材料市场规模2021年增长至119亿美元,2015-2021年复合增长率为10.06%;2020年中国大陆半导体材料市场规模超过韩国成为全世界第二,同比增速为11%,是全球仅有的两个增长市场之一,亿欧智库预计2022年将达到近145亿美元的市场规模。

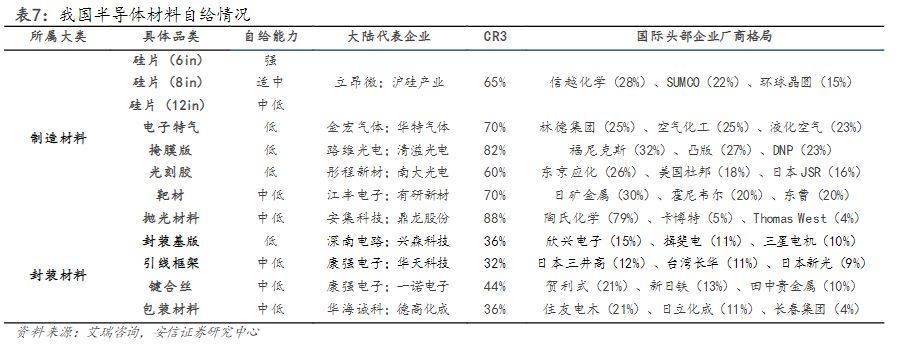

从半导体材料的国产化情况去看,6英寸和8英寸的半导体硅片已经实现了一定规模的国产替代,12英寸正在加快速度进行发展,主要企业包括立昂微和沪硅产业。相比之下,电子特气、掩膜版、光刻胶等半导体材料的自给率仍处于较低水平,国产替代空间较大。

短期看,在下游领域(半导体、面板)整体景气度低迷的环境中,新品开发加速,开模板的数量增加,掩膜版的需求大幅攀升。与整体行业的下滑趋势背道而驰,具备逆周期属性。

长期看,无论是半导体芯片还是平板显示行业,中国大陆的代工厂建设规模高于全球,并且聚焦成熟制程,中国大陆的市场占有率快速提升,国产替代空间广阔。

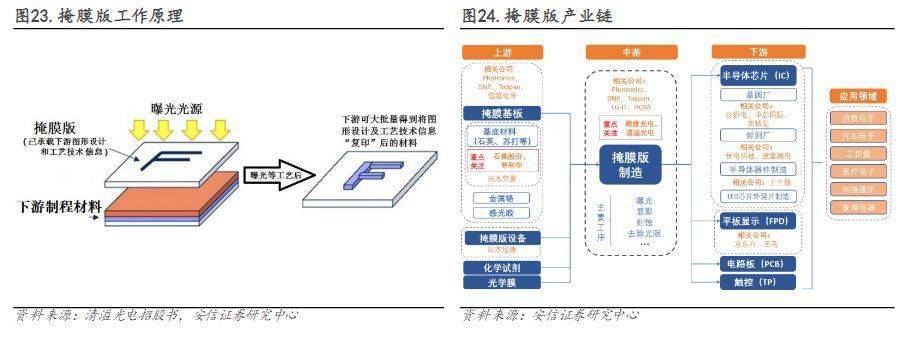

掩膜版(Photomask)又称为光掩模、光罩、光刻掩膜版,被认为是光刻工艺的“底片”。下游企业利用成品掩膜版,将设计好的电路图形通过曝光光源的方式印刻在下游制程材料上。掩膜版主要使用在于半导体芯片、平板显示、触控、电路板等行业。

IC掩膜版用于晶圆制造以及封装工序中。根据SEMI的数据,全球晶圆制造材料市场规模逐年增长,从2016年248亿美元增长至2021年404亿美元,预计2022年达到450亿美元,YoY+11.4%。其中,2020年掩膜版占比12%。由此推算,我们估算2021年全球用于晶圆制造的IC掩膜版市场规模约48.5亿美元。近些年的缺芯行情+半导体逆全球化引发了全球晶圆厂的大幅扩产,中国大陆晶圆厂建设规模全球第一,将逐步提升IC掩膜版市场占有率。SEMI预计从2021H2-2024年,将有25家新建的8英寸晶圆厂投入运营,其中中国大陆14家,预计全球8英寸产能将增加18%。随着12英寸硅片的普及,新增扩建的60家12英寸晶圆厂将投入运营,其中中国大陆15家。规模提升+国产替代为国内掩膜版厂商提供广阔市场空间。

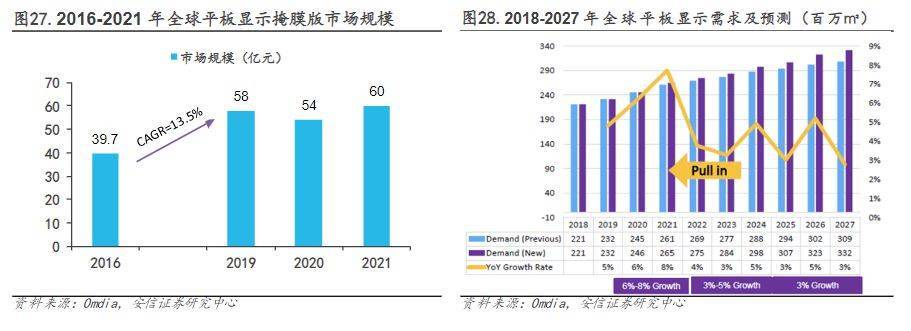

根据Omdia的数据,2021年全球平板显示掩膜版的市场规模预计为60亿元,中国大陆占比约52%。国内平板显示产业规模不断扩张,自给率稳步提升,中国大陆地区的面板产能已经位居世界第一。根据清溢光电2021年年报,预计2023年有18条8.5/8.6代高精度TFT产线代及以下高精度线完成建设并投产。下游的话语权不断的提高为掩膜版厂商带来了良好的发展前景。

人工智能 Ai产业 Ai芯片 智能家居 智能音箱 智能语音 智能家电 智能照明 智能马桶 智能终端 智能锁 智能手机 可穿戴设备 半导体 芯片产业 第三代半导体 蓝牙 晶圆 功率半导体 5G GA射频 IGBT SIC GA SIC GAN 分立器件 化合物 晶圆 封装封测 显示器 LED OLED LED封装 LED芯片 LED照明 柔性折叠屏 电子元器件 光电子 消费电子 电子FPC 电路板 集成电路 元宇宙 区块链 NFT数字收藏品 虚拟货币 比特币 数字货币 资产管理 保险行业 保险科技 财产保险

(特别说明:本文来源于公开资料,摘录内容仅供参考,不构成任何投资建议,如需使用请参阅报告原文。)返回搜狐,查看更加多